2020年上半年的突发疫情让银行业面临了一场重压测试。疫情期间银监会和人民银行对各银行下达了在家办公的要求,多数银行面临着全国网点不能全面开放营业、业务无法有效沟通、营销业绩压力大的问题。但此次的疫情对银行机构来说也是一次数字化成效的考验,承受着疫情冲击的同时也迎来的新的机遇。

疫情期间,如何在线上零接触的情况下做好不间断的高效服务、达到精准营销的同时提升客户粘性、给客户带来更好的服务体验,成为各家银行的决定性战役。对此,民生银行跟腾讯企业微信展开合作,上线了腾银财智企业微信腾银金融版产品,帮助银行和客户经理在线上完成获客、营销、管理、合规等一系列工作。民生银行把客户拓展和运营的工作搬到手机中,获得了降低疫情影响的最直接成效。

重塑数字化营销,赋能“最后一公里”

银行在进行金融交易与提供金融服务的过程中,沟通非常重要,尤其面对复杂产品,沟通往往是促成交易的关键。很多银行以往都会默许客户经理添加客户的个人微信,但问题也随之而来,由于微信的生态相对封闭,上述客服方式可能造成企业和客户之间的关系缺少规范和监督。如果客户经理离职了,客户也会被带走;不规范的营销方式与无监管的交易,可能导致用户面临风险,银行也可能面临企业信用与品牌形象的损伤。

民生银行针对这个问题,快速上线了企业微信腾银金融版解决方案,在原有的手机银行、网上银行交易的层面上又增加了一种新的线上服务渠道,完美解决了疫情期间银行和客户之间沟通不便利的问题,打通了银行和客户之间沟通的“最后一公里”。在企业微信腾银金融版上,银行客户经理的身份也得到了规范的企业认证,大大增加了客户经理服务的有效性和可信度。让民生银行的每一位员工都成为了“有官方认证”的线上服务窗口,从而解决了营销、客户沟通和个性化服务方面的问题。

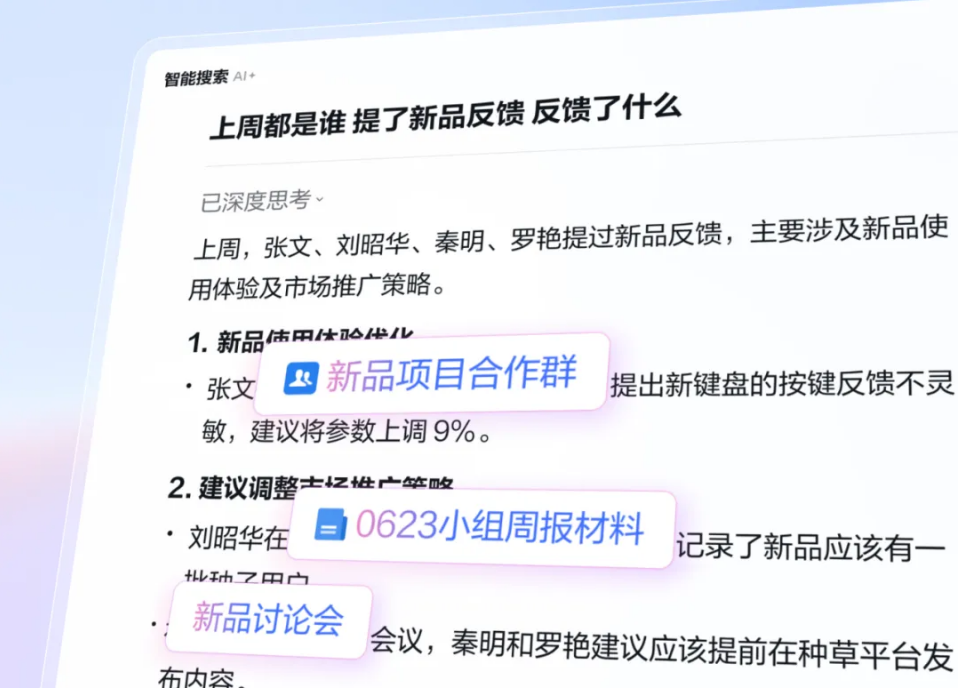

援引“21世纪经济报道”5月18日发布的企业微信相关数据,各企业通过企业微信行业版提供专业服务,已覆盖2.5亿普通微信用户,这一数字在过去5个月实现了4倍增长。其中金融解决方案的贡献不容小觑。企业微信腾银金融版打通的是银行的线上服务系统与客户微信之间的壁垒,降低了银行的获客与活客成本。此外,企业微信腾银金融版的每日早报、财智小站等解决方案也帮助客户经理在有效的场景里对客户进行精准的营销触达,真正实现了服务效率和服务品质的提升。

可视化流程,大数据驱动下的高效管理

通过企业微信腾银金融版,民生银行搭建了一整套内部管理体系,将全行的客户经理纳入了系统化和标准化的管理流程中,使得民生银行不仅可以让客户关系链始终留存在银行内部,还可以更好地实行营销链路的管理、营销过程的追踪和营销结果的反馈。不仅控制了“飞单”和客户关系私有化的现象,也在获客和营销活客上开拓了新的渠道。

目前企业微信腾银金融版已经为民生银行服务超过两个月,全行已有将近2万名客户经理正在使用,2个月内积累了60万客户,发布了74万条信息,同时还建了1000多个客户和客户经理之间的工作群。

微信的月活用户规模已经超过12亿,这一庞大的用户群体,衍生出了大量的企业需求,很多零售银行也将客户目标锁定在微信的生态之中。像民生银行一样,越来越多的银行机构选择了企业微信腾银金融版,在提升营销、获客、管理能力上,企业微信腾银金融版正是金融业的“重磅武器”,并将成为行业新趋势。

关于企业微信的问题,扫描下方二维码免费咨询!

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

评论